Udział segmentów branżowych w tworzeniu skonsolidowanego wyniku

Na potrzeby zarządzania Grupą PZU wyodrębniono następujące segmenty branżowe:

- ubezpieczenia korporacyjne (majątkowe i pozostałe osobowe) – szeroki zakres oferowanych przez PZU, LINK4 i TUW PZUW ubezpieczeń majątkowych, odpowiedzialności cywilnej i komunikacyjnych, dostosowanych do potrzeb klienta i z indywidualną wyceną ryzyka;

- ubezpieczenia masowe (majątkowe i pozostałe osobowe) – ubezpieczenia majątkowe, wypadkowe, odpowiedzialności cywilnej , wypadkowych i komunikacyjne, które PZU i LINK4 oferują klientom indywidualnym oraz podmiotom z sektora małych i średnich firm;

- ubezpieczenia na życie grupowe i indywidualnie kontynuowane – ochronne, inwestycyjne (niebędące kontraktami inwestycyjnymi) i zdrowotne; PZU Życie oferuje je grupom pracowników i innym grupom formalnym, np. związkom zawodowym, a do umowy ubezpieczenia przystępują osoby pozostające w stosunku prawnym z ubezpieczającym (np. pracodawcą albo związkiem zawodowym); ubezpieczenia indywidualnie kontynuowane dotyczą osób, które w fazie grupowej nabyły prawo do indywidualnej kontynuacji ubezpieczenia;

- indywidualne ubezpieczenia na życie – ochronne, inwestycyjne (niebędące kontraktami inwestycyjnymi) i zdrowotne; PZU Życie świadczy je klientom indywidualnym, a umowa ubezpieczenia dotyczy konkretnego ubezpieczonego, który podlega indywidualnej ocenie ryzyka;

- inwestycje – segment raportujący według Polskich Standardów Rachunkowości obejmuje działalność lokacyjną w zakresie środków własnych Grupy PZU rozumianych jako nadwyżka lokat nad rezerwami techniczno-ubezpieczeniowymi w PZU, LINK4 i PZU Życie, powiększoną o nadwyżkę dochodów osiągniętą ponad stopę wolną od ryzyka z inwestycji odpowiadających wartości rezerw techniczno-ubezpieczeniowych w produktach ubezpieczeniowych, czyli nadwyżkę dochodów z lokat ponad dochody alokowane według cen transferowych do segmentów ubezpieczeniowych; segment obejmuje ponadto dochody z innych wolnych środków finansowych w Grupie PZU, w tym konsolidowane fundusze inwestycyjne;

- ubezpieczenia emerytalne – segment obejmuje przychody i koszty funduszy emerytalnych PZU OFE;

- bankowy – szeroki zakres produktów bankowych oferowanych klientom korporacyjnym i indywidualnym przez Bank Pekao i Alior Bank;

- kraje bałtyckie – ubezpieczenia majątkowe i pozostałe osobowe oraz na życie świadczone na terenie Litwy, Łotwy i Estonii;

- Ukraina – ubezpieczenia majątkowe i pozostałe osobowe oraz na życie świadczone na terenie Ukrainy;

- kontrakty inwestycyjne – składają się na nie produkty PZU Życie nietransferujące istotnego ryzyka ubezpieczeniowego i niespełniające definicji kontraktu ubezpieczeniowego; są to niektóre produkty z gwarantowaną stopą zwrotu i w formie ubezpieczeniowego produktu kapitałowego unit-linked;

- pozostałe – jednostki objęte konsolidacją i niezakwalifikowane do żadnego z wymienionych segmentów.

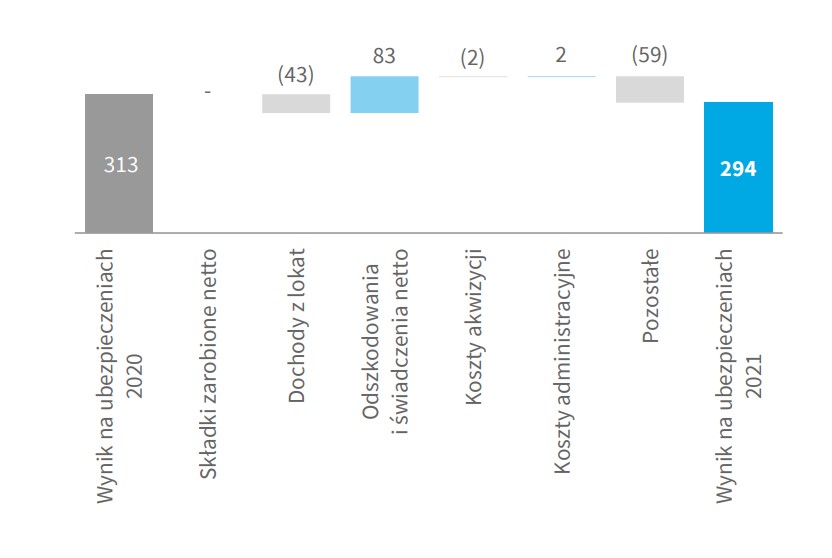

Ubezpieczenia korporacyjne

Wynik na ubezpieczeniach w segmencie ubezpieczeń korporacyjnych w 2021 roku wyniósł 294 mln zł, a więc o 6,1% mniej w porównaniu do 2020 roku.

Na poziom wyniku miały wpływ przede wszystkim:

- utrzymanie na stałym poziomie 2 365 mln zł składki zarobionej netto przy jednoczesnym wzroście składki przypisanej brutto o 257 mln zł (+8,5% r/r) w stosunku do 2020 roku. O dynamice składki przypisanej brutto decydowały:

- wzrost składki z ubezpieczeń od ognia i innych szkód rzeczowych w konsekwencji pozyskania kilku umów o wysokiej wartości jednostkowej, w tym wznowienie dwóch dużych kontraktów, odpowiednio: długoterminowej umowy (18 miesięcy) ze składką blisko 124 mln zł oraz zwiększenia przypisu składki z umowy z klientem z branży paliwowo-energetycznej z łączną składką ponad 200 mln zł,

- wyższy przypis składki z ubezpieczeń komunikacyjnych (+1,4% r/r) oferowanych zarówno firmom leasingowym, jak i w ubezpieczeniach flot, będący wypadkową spadku w OC komunikacyjnych i wzrostu w Auto Casco – było to konsekwencją stopniowego ożywienia sprzedaży nowych pojazdów (wzrost rejestracji nowych samochodów osobowych w 2021 roku wyniósł 4,3% r/r) oraz wzrostu dynamiki na rynku leasingów po okresie spowolnienia wywołanego pandemią COVID-19,

- przyrost składki portfela odpowiedzialności cywilnej,

- spadek sprzedaży ubezpieczeń od różnych ryzyk finansowych oraz gwarancji, będący rezultatem niższej składki z ubezpieczeń utraty zysku;

- spadek wartości odszkodowań i świadczeń netto o 83 mln zł (-5,2% r/r), co przy stałym poziomie składki zarobionej netto oznacza poprawę wskaźnika szkodowości o 3,5 p.p. do poziomu 63,8%. Spadek łącznego wskaźnika szkodowości w segmencie ubezpieczeń korporacyjnych był wypadkową:

- wzrostu wskaźnika szkodowości w grupie ubezpieczeń OC komunikacyjnych i znacznego pogorszenia w Auto Casco. Wzrost szkodowości był w znacznej mierze efektem wyższej średniej wypłaty częściowo ograniczonym niższą niż przed rokiem częstością zgłoszeń szkód,

- niższej szkodowości portfela ubezpieczeń pozakomunikacyjnych, która była konsekwencją poprawy wskaźnika szkodowości w grupie ubezpieczeń szkód powodowanych żywiołami oraz ubezpieczeniach różnych ryzyk finansowych (w analogicznym okresie 2020 roku wyższa szkodowość portfela ubezpieczeń podmiotów medycznych);

- spadek dochodów z lokat alokowanych według cen transferowych do segmentu w stosunku do roku ubiegłego wynikał w szczególności z osłabienia kursu euro względem złotego. Na poziomie łącznego wyniku netto Grupy PZU ten efekt został częściowo skompensowany przez zmianę poziomu zobowiązań ubezpieczeniowych, których pokrycie stanowią aktywa walutowe;

- wzrost o 2 mln zł (+0,4% r/r) kosztów akwizycji (z uwzględnieniem prowizji reasekuracyjnych), co przy utrzymaniu składki zarobionej netto na stałym poziomie spowodowało wzrost wskaźnika kosztów akwizycji o 0,1 p.p. Był to głównie efekt zmian w strukturze portfela, w tym wyższego udziału ubezpieczeń pozakomunikacyjnych oraz ubezpieczeń komunikacyjnych oferowanych przez agencje leasingowe (szczególnie odczuwalne w pierwszej połowie roku) i zmian w modelu wynagradzania za ubezpieczenia flotowe;

- spadek o 2 mln zł (-1,4% r/r) kosztów administracyjnych, będący efektem przede wszystkim niższych kosztów środków ochrony i prewencji związanych z pandemią COVID-19 wobec wydatków inicjalnych w pierwszym roku pandemii oraz niższych wydatków na usługi doradcze związane ze strategią i projektami regulacyjnym.

Wynik na ubezpieczeniach segmentu ubezpieczeń korporacyjnych (w mln zł)

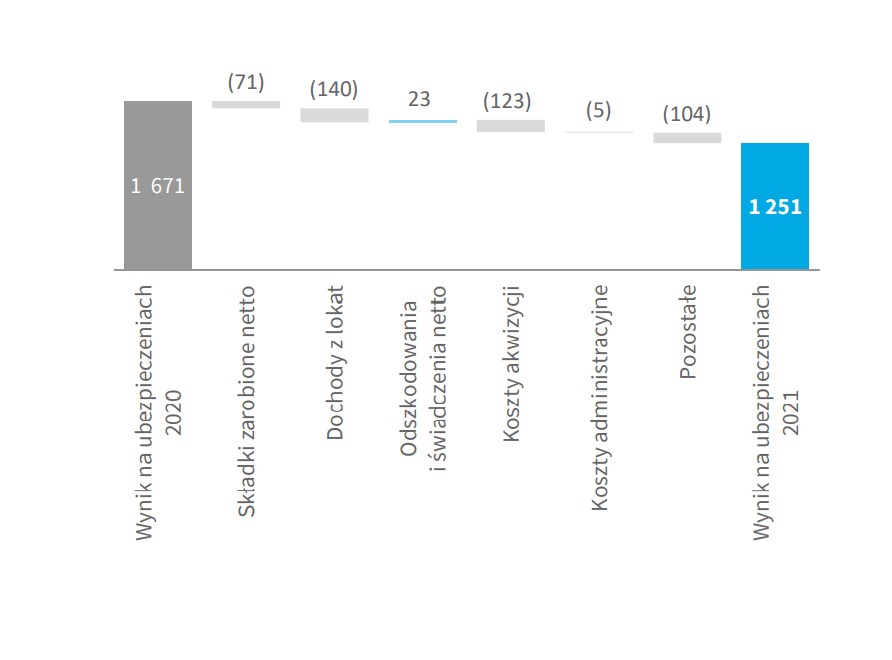

Ubezpieczenia masowe

Na ubezpieczeniach w segmencie masowym Grupa PZU osiągnęła w 2021 roku wynik na poziomie 1 251 mln zł, czyli o 25,1% mniej niż w poprzednim roku.

Miały na to wpływ następujące czynniki:

- spadek składki zarobionej netto o 71 mln zł (-0,7% r/r) przy jednoczesnym wzroście składki przypisanej brutto o 666 mln zł (+6,5% r/r). W sprzedaży Grupa PZU odnotowała:

- zwiększenie przypisu w ubezpieczeniach NNW i pozostałych, głównie ubezpieczeń wypadku w rezultacie rozwoju sprzedaży ubezpieczeń oferowanych we współpracy z bankami Grupy do kredytów hipotecznych i pożyczek gotówkowych. Przyrost ten był częściowo niwelowany przez spadek składki z grupowych ubezpieczeń NNW – w analogicznym okresie 2020 roku miało miejsce objęcie ochroną ubezpieczeniową lekarzy i personelu medycznego na wypadek zakażenia COVID-19,

- wyższą składkę z ubezpieczeń szkód spowodowanych żywiołami i pozostałych szkód rzeczowych, głównie ubezpieczeń upraw (wskutek wyższej niż przed rokiem puli dotacji z budżetu państwa) i ubezpieczeń mieszkań oraz małych i średnich przedsiębiorstw. Efekt ten był częściowo ograniczony przez spadek składki z obowiązkowych ubezpieczeń budynków w gospodarstwie rolnym wynikający z wysokiej konkurencyjności rynku oraz naturalnej erozji portfela (malejąca liczba gospodarstw rolnych),

- wyższy przypis składki w ubezpieczeniach komunikacyjnych, który podobnie jak w segmencie korporacyjnym był wypadkową niższej sprzedaży OC oraz wzrostu Auto Casco (wzrost liczby ubezpieczeń i średniej ceny) – ożywienie sprzedaży po okresie niższej dostępności wywołanej pandemią COVID-19 zostało częściowo ograniczone przez wciąż niską podaż nowych pojazdów na rynku (szczególnie odczuwalne w kanale dealerskim);

- niższa o 23 mln zł (-0,4% r/r) wartość odszkodowań i świadczeń netto, co przy niższej o 0,7% składce zarobionej netto przełożyło się na pogorszenie wskaźnika szkodowości o 0,2 p.p. w relacji do 2020 roku. Zmiana ta była kształtowana głównie przez:

- wzrost szkodowości w ubezpieczeniach komunikacyjnych, zarówno OC jak i Auto Casco, który był wypadkową wyższej częstości szkód w OC komunikacyjnym (stopniowy powrót do naturalnych przebiegów szkodowych po okresie pandemii) i ograniczenia średniej wypłaty,

- niższą szkodowość w grupie ubezpieczeń pozakomunikacyjnych, w tym od ognia i innych szkód rzeczowych głównie wskutek niższego niż przed rokiem poziomu szkód powodowanych przez zdarzenia atmosferyczne (przymrozków i gradu);

- spadek o 26,7% r/r dochodów z lokat alokowanych do segmentu według cen transferowych w stosunku do roku ubiegłego wynikał w szczególności z osłabienia kursu euro względem złotego. Na poziomie łącznego wyniku netto Grupy PZU ten efekt został częściowo skompensowany przez zmianę poziomu zobowiązań ubezpieczeniowych, których pokrycie stanowią aktywa walutowe;

- zwiększenie o 123 mln zł (+6,1%), do 2 133 mln zł, kosztów akwizycji (łącznie z prowizjami reasekuracyjnymi), co przy niższej o 0,7% składce zarobionej netto spowodowało wzrost wskaźnika kosztów akwizycji o 1,4 p.p. Wzrost poziomu kosztów akwizycji to głównie efekt zmiany mix-u produktów i kanałów sprzedaży, w tym wyższego udziału kanałów multiagencyjnego i bankowego;

- wzrost o 5 mln zł (+0,7% r/r) kosztów administracyjnych to wypadkowa m.in. rosnących kosztów osobowych w wyniku presji płacowej, wygaszania pakietu pomocowego dla obszaru sprzedaży, mniejszego zapotrzebowania na usługi doradcze związane ze strategią i projektami regulacyjnym oraz niższych kosztów zapewnienia środków ochrony i prewencji związanych z pandemią COVID-19.

Wynik na ubezpieczeniach segmentu ubezpieczeń masowych (w mln zł)

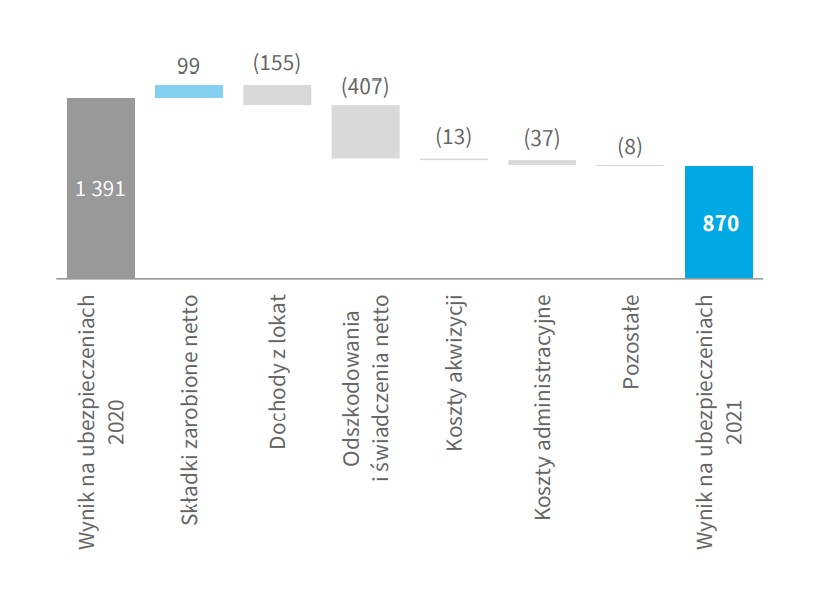

Ubezpieczenia grupowe i indywidualnie kontynuowane

Wynik na ubezpieczeniach w segmencie ubezpieczeń grupowych i indywidualnie kontynuowanych w 2021 roku wyniósł 870 mln zł, czyli o 37,5% mniej niż w poprzednim roku.

Negatywny dla wyniku był przede wszystkim wzrost wypłat świadczeń związanych ze zgonami ubezpieczonych oraz współubezpieczonych obserwowany w całej populacji i potwierdzony danymi GUS.

Czynniki wpływające na poziom i zmiany wyniku segmentu w 2021 roku:

- wzrost o 23 mln zł (+0,3% r/r) składki przypisanej brutto, który był wypadkową:

- pozyskania kolejnych kontraktów w ubezpieczeniach zdrowotnych zawieranych w formie grupowej lub kontynuowanej (nowi klienci w ubezpieczeniach ambulatoryjnych, sprzedaż wariantów produktu lekowego oraz usług medycznych) – na koniec 2021 roku PZU Życie miał w portfelu ponad 2,5 mln aktywnych umów tego rodzaju,

- dosprzedaży innych ubezpieczeń dodatkowych w ramach produktów indywidualnie kontynuowanych, w tym we wprowadzonym w II kwartale 2021 roku dodatkowym ubezpieczeniu na wypadek nowotworu złośliwego,

- zmniejszenia przychodów z produktów grupowych ochronnych z powodu zwiększonej liczby odejść grup ubezpieczonych (zakładów pracy),

- zwiększenia kontroli szkodowości przez ograniczenie nacisku na dynamikę średniej składki w grupowych produktach ochronnych;

- wzrost o 99 mln zł (+1,4%) składki zarobionej netto w związku z częściowym rozwiązaniem utworzonej w poprzednim roku rezerwy na ryzyka niewygasłe. Rezerwa jest tworzona w celu pokrycia ewentualnego deficytu przyszłych składek (w tym przypadku w efekcie zwiększonej śmiertelności spowodowanej pandemią COVID-19), a jej częściowe uwolnienie w 2021 roku związanie jest z niższymi prognozami dotyczącymi liczby zgonów;

- spadek dochodów z działalności lokacyjnej, na które składają się dochody alokowane według cen transferowych i dochody z produktów inwestycyjnych, był wypadkową pogorszenia wyników produktów inwestycyjnych, zwłaszcza PPE oraz obniżenia dochodów alokowanych w produktach ochronnych. Dochody z produktów inwestycyjnych nie mają przy tym wpływu na wynik segmentu ubezpieczeń grupowych i indywidualnie kontynuowanych, ponieważ równoważy je zmiana poziomu zobowiązań ubezpieczeniowych;

- zwiększenie o 407 mln zł (+7,8% r/r), do 5 597 mln zł, odszkodowań i świadczeń ubezpieczeniowych wraz ze zmianą stanu innych rezerw techniczno-ubezpieczeniowych. Był to rezultat:

- wzrostu świadczeń z tytułu śmierci ubezpieczonych i współubezpieczonych w bieżącym roku, adekwatnego – jak wynika z danych GUS – do wzrostu śmiertelności w całej populacji w tym okresie,

- wyższych świadczeń na dodatkach związanych z leczeniem szpitalnym i operacjami chirurgicznymi oraz trwałym inwalidztwem i uszczerbkiem co wynikało z wyjątkowo niskich świadczeń w zeszłym roku w związku z niższą aktywnością związaną z początkiem pandemii,

- rosnących świadczeń medycznych w ambulatoryjnych ubezpieczeniach zdrowotnych ze względu na niską bazę – ograniczona w zeszłym roku dostępność opieki zdrowotnej spowodowała, że część zabiegów została przesunięta na przyszłe okresy. Negatywne czynniki zostały częściowo zniwelowane przez spadek rezerw techniczno-ubezpieczeniowych w PPE (III filar zabezpieczenia emerytalnego), na co wpłynęły niższe niż w 2020 roku wyniki z działalności inwestycyjnej;

- wyższe o 13 mln zł (+3,4% r/r) koszty akwizycji w segmencie ubezpieczeń grupowych i indywidualnie kontynuowanych. Zdecydowały o tym wyższe wynagrodzenia dla pośredników ubezpieczeniowych w ubezpieczeniach grupowych ochronnych związane ze wzrostem sprzedaży szczególnie w segmencie ubezpieczeń dedykowanych dla małych i średnich firm;

- wzrost o 37 mln zł (+5,9% r/r) kosztów administracyjnych, będący efektem przede wszystkim wzrostu kosztów osobowych w wyniku presji płacowej, oraz wyższych kosztów utrzymania nieruchomości w wyniku indeksacji cen najmu i mediów. Czynniki wpływające na ograniczenie kosztów to wykorzystanie w większym stopniu urlopów (w tym zaległych) przez pracowników, wygaszenie pakietu pomocowego dla obszaru sprzedaży, niższe koszty zapewnienia środków ochrony i prewencji wobec wydatków inicjalnych w pierwszym roku związanych z pandemią COVID-19 oraz niższe zapotrzebowanie na prace remontowe i doposażenie placówek sieci.

Wynik na ubezpieczeniach segmentu ubezpieczeń grupowych i indywidualnie kontynuowanych (w mln zł)

Ubezpieczenia indywidualne

Wynik na ubezpieczeniach w segmencie ubezpieczeń indywidualnych w 2021 roku wyniósł 255 mln zł i był o 11 mln zł, a więc o 4,5% wyższy w porównaniu do poprzedniego roku.

Wzrost był wypadkową dalszego rozwoju produktów ochronnych w kanale bankowym i terminowych sprzedawanych w sieci własnej.

Czynniki wpływające na poziom i zmiany wyniku segmentu w 2021 roku:

- wzrost o 38 mln zł (+2,2% r/r), do 1 750 mln zł, składek przypisanych brutto w rezultacie:

- wzrostu portfela produktów ochronnych w kanale bancassurance, w tym sprzedawanych we współpracy z bankami w ramach Grupy PZU, głównie w obszarze ubezpieczeń oferowanych do kredytów hipotecznych,

- stale rosnącego poziomu składki w przypadku produktów ochronnych o charakterze kapitałowym i terminowym oferowanych w kanałach własnych – wysoki poziom nowej sprzedaży oraz indeksacji składki w umowach pozostających w portfelu,

- spadku pozyskanej składki w ubezpieczeniach inwestycyjnych w kanale bancassurance w efekcie ograniczenia współpracy z jednym z zewnętrznych dystrybutorów. Jednocześnie dodatnie dynamiki w produktach oferowanych we współpracy z bankami w ramach Grupy PZU;

- spadek dochodów z działalności lokacyjnej, na które składają się dochody alokowane według cen transferowych i dochody z produktów inwestycyjnych, był w szczególności związany z pogorszeniem wyników funduszy w portfelu produktów inwestycyjnych. Dochody z produktów inwestycyjnych nie mają przy tym wpływu na wynik segmentu ubezpieczeń indywidualnych, ponieważ równoważy je zmiana poziomu zobowiązań ubezpieczeniowych;

- zmniejszenie o 341 mln zł (-20,4% r/r) odszkodowań i świadczeń ubezpieczeniowych wraz ze zmianą stanu innych rezerw techniczno-ubezpieczeniowych. Przyczynił się do tego spadek rezerw w produktach z ubezpieczeniowymi funduszami kapitałowymi, który wynikał zarówno z niższych przychodów z lokat jak również mniejszych wpłat na rachunki ubezpieczeniowych funduszy kapitałowych. Z punktu widzenia wyniku operacyjnego powyższy czynnik nie miał istotnego znaczenia – został zrównoważony przez niższy poziom składek przypisanych oraz niższe przychody z lokat. Z kolei na wzrost odszkodowań i świadczeń ubezpieczeniowych wraz ze zmianą stanu innych rezerw techniczno-ubezpieczeniowych miał wpływ rozwój biznesu ochronnego we współpracy z bankami (gdzie w związku ze składkami jednorazowymi występują wysokie początkowe koszty utworzenia rezerw) oraz przyrost portfela produktów terminowych i kapitałowych sprzedawanch w kanałach własnych;

- wzrost o 49 mln zł (+28,0% r/r), do 224 mln zł, kosztów akwizycji. Wyższe wynagrodzenie pośredników za sprzedaż produktów ochronnych głównie w kanale bankowym i dodatkowe koszty wsparcia sprzedaży w sieci własnej zostały częściowo zrównoważone przez niższe prowizje za sprzedaż produktów unit-linked w kanale bancassurance;

- wzrost o 5 mln zł (+6,2% r/r) kosztów administracyjnych, będący efektem przede wszystkim rosnących kosztów osobowych w wyniku presji płacowej oraz wyższych kosztów utrzymania nieruchomości w wyniku indeksacji cen najmu i mediów. Efekt został częściowo skompensowany wygaszeniem pakietu pomocowego dla obszaru sprzedaży oraz mniejszych wydatków na zapewnienie środków ochrony i prewencji wobec wydatków inicjalnych w pierwszym roku związanych z pandemią COVID-19.

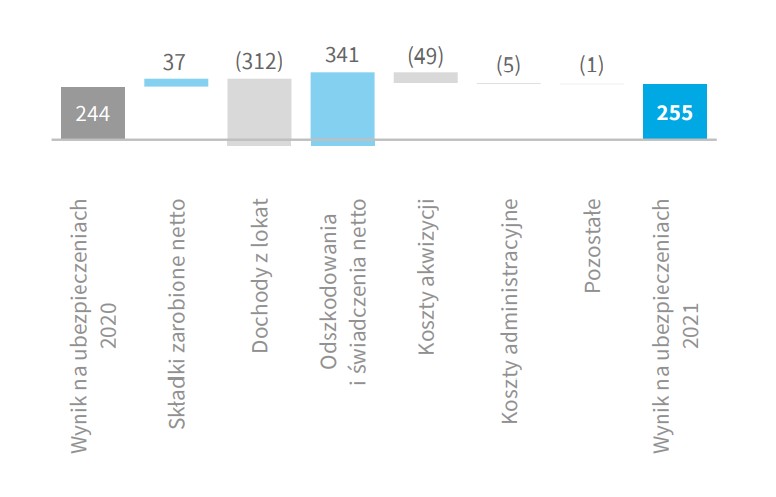

Wynik na ubezpieczeniach segmentu ubezpieczeń indywidualnych (w mln zł)

Inwestycje

Dochody z działalności operacyjnej segmentu inwestycje (wyłącznie operacje na zewnątrz) były wyższe niż w poprzednim roku przede wszystkim w efekcie wzrostu wyceny akcji spółki z branży logistycznej.

Segment bankowy / Działalność bankowa

Zysk z działalności operacyjnej w segmencie bankowym (bez uwzględnienia amortyzacji wartości niematerialnych nabytych w transakcjach przejęcia banków), składającym się z grup kapitałowych Banku Pekao i Alior Banku, wyniósł w 2021 roku 3 779 mln zł i był wyższy o 3 585 mln zł względem roku poprzedniego. Wynik z wyłączeniem odpisu wartości firmy Alior Bank i Pekao w 2020 roku był wyższy o 2 284 mln zł. Wyższy wynik związany był głównie z niższymi kosztami ryzyka oraz wyższym wynikiem z tytułu prowizji i opłat.

Decydujący wpływ na porównanie rok do roku miała pandemia COVID-19, która znacznie zwiększyła koszty ryzyka w 2020 roku, czego konsekwencją było zawiązanie dodatkowych rezerw kredytowych na prognozowane pogorszenie jakości portfela kredytowego, a spadek dochodów odsetkowych banków w 2021 roku powodowany był głównie serią obniżek stóp procentowych w ubiegłym roku – łącznie o ok. 140 p.b., których negatywnego efektu nie skompensowały podwyżki w IV kwartale 2021 roku.

Kontrybucja Banku Pekao do zysku z działalności operacyjnej Grupy PZU w segmencie bankowym (bez uwzględnienia amortyzacji wartości niematerialnych nabytych w transakcji przejęcia) wyniosła 3 000 mln zł, a w przypadku Alior Bank 779 mln zł. Na wynik Alior Banku w 2021 miały wpływ zdarzenia jednorazowe, tj. odpis aktywów podatkowych związanych z działalnością oddziału Banku w Rumunii oraz rezerwa na zwroty prowizji, tzw. małe TSUE”). Dodatkowo na wynik segmentu w porównywalnym 2020 roku wpłynął odpis wartości firmy Alior Bank w wysokości 746 mln zł i wartości firmy Bank Pekao w wysokości 555 mln zł.

Dochody z lokat, będące kluczowym elementem przychodów segmentu bankowego, wzrosły do 7 319 mln zł (+17,1% r/r). Składają się na nie przychody z tytułu odsetek i dywidend, wynik handlowy i wynik z odpisów aktualizujących. Wzrost dochodów z lokat wynikał głównie z niższych odpisów na oczekiwane straty kredytowe, w związku z utworzeniem dodatkowych odpisów związanych z pandemią COVID-19 w ubiegłym roku. Powyższy efekt został częściowo skompensowany przez utworzone odpisy na ryzyko prawne dotyczące kredytów hipotecznych w walutach obcych. Dodatkowy wpływ na poziom dochodów z lokat miał niższy dochód odsetkowy skorelowany z obniżką stóp procentowych w 2020 roku – łącznie o 140 p.b., a wzrost stóp procentowych w IV kwartale 2021 roku zniwelował efekt obniżek tylko częściowo.

Portfel należności kredytowych w obu bankach razem wzrósł na koniec 2021 roku o 17,3 mld zł (+8,7% r/r) w porównaniu do 2020 roku. W 2021 roku odnotowano wzrost kredytów dla klientów indywidualnych, w tym kredytów hipotecznych, które przy niskich stopach (przez większość roku 2021) cieszyły się zainteresowaniem klientów.

Wartość odpisów na oczekiwane straty kredytowe i z tytułu utraty wartości instrumentów finansowych w Banku Pekao wyniosła 777 mln zł, a w Alior Banku 1 050 mln zł; były one niższe rok do roku odpowiednio o 804 mln zł i 686 mln zł.

Rentowność mierzona wskaźnikiem marży odsetkowej netto wyniosła dla Banku Pekao 2,39% i była niższa o 6 p.b. w stosunku do 2020 roku, a dla Alior Banku – 3,75%, czyli o 17 p.b. mniej niż przed rokiem. Różnica w poziomie marży odsetkowej netto pomiędzy Bankiem Pekao a Alior Bankiem wynika ze struktury portfela należności kredytowych. W obu bankach marża odsetkowa spadła z uwagi na niski poziom stóp procentowych przez większość roku, a wzrost stóp w ostatnim kwartale roku tylko częściowo wyhamował ten spadek.

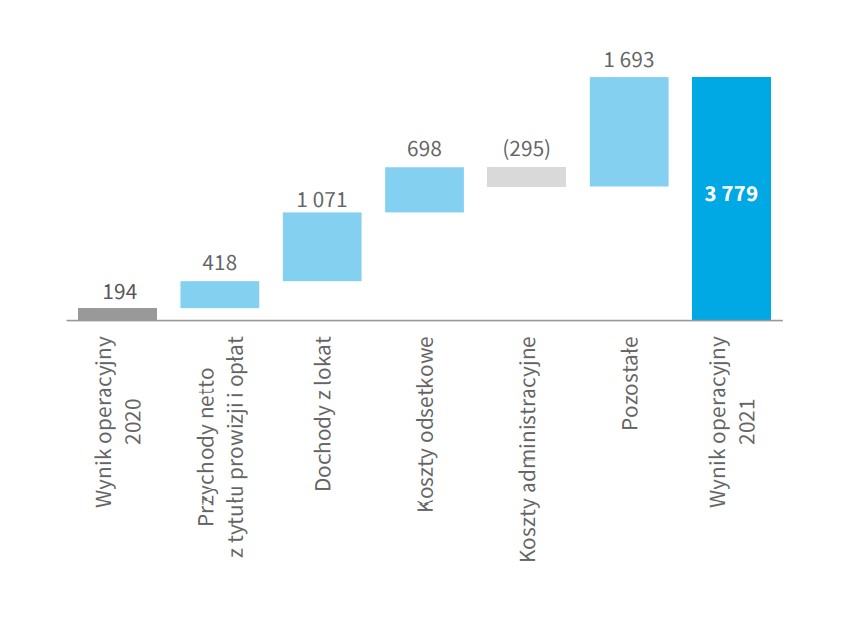

Wynik z działalności operacyjnej segmentu bankowego (w mln zl)

Wynik z tytułu prowizji i opłat w segmencie bankowym wzrósł o 14,0% w stosunku do poprzedniego roku i osiągnął poziom 3 426 mln zł. Główną przyczyną poprawy dochodów prowizyjnych były prowizje od udzielanych kredytów, pożyczek i leasingu oraz wyższe prowizje od transakcji wymiany walut.

Koszty administracyjne segmentu wzrosły do 5 077 mln zł, a więc były o 6,2% wyższe w porównaniu z 2020 rokiem. Dla Banku Pekao wyniosły 3 619 mln zł, a Alior Banku – 1 458 mln zł. Wzrost wynikał głównie ze wzrostu kosztów w Banku Pekao i dotyczył przede wszystkim kosztów integracji wynikających z przejęcia wydzielonej części Idea Banku, odbudowy zmiennych kosztów wynagrodzeń oraz rosnącej amortyzacji, co jest związane z inwestycjami w transformację Banku.

Do wyniku z działalności operacyjnej kontrybuowały ponadto pozostałe przychody i koszty operacyjne, w tym przede wszystkim opłaty na Bankowy Fundusz Gwarancyjny (396 mln zł) i podatek od innych instytucji finansowych (965 mln zł). Wynik Banku Pekao obciążyła dodatkowo rezerwa restrukturyzacyjna w wysokości 120 mln w związku z zawartym 23 marca 2021 roku porozumieniem ze związkami zawodowymi dotyczącym zwolnień grupowych, a spadek pozostałych kosztów operacyjnych w Alior Bank jest głownie wynikiem wyższych kosztów 2020 roku w związku z odpisem wartości firmy powstałej z nabycia Meritum Bank ICB SA w wysokości 104 mln zł i umorzeniem 48 mln zł aktywów niefinansowych związanych z zamykanym projektem T-Mobile Usługi Bankowe.

Wskaźnik Koszty/Dochody wyniósł dla obu banków 42% (43% dla Banku Pekao i 40% dla Alior Banku), a więc o 1,2 p.p. mniej niż rok wcześniej. Poprawa wskaźnika była efektem szybciej rosnących dochodów niż kosztów. Wzrost dochodów dotyczył głównie obszaru przychodów prowizyjnych.

Ubezpieczenia emerytalne

Zysk z działalności operacyjnej segmentu ubezpieczeń emerytalnych w 2021 roku wyniósł 96 mln zł, a więc o 31,5% więcej niż w 2020 roku.

Czynniki wpływające na poziom i zmianę wyniku operacyjnego:

- wzrost pozostałych przychodów o 24 mln zł (18,5% r/r) do 154 mln zł. Był efektem przychodów z tytułu rachunku rezerwowego (11,6 mln zł), a także wyższych przychodów z tytułu wynagrodzenia za zarządzanie;

- wzrost kosztów administracyjnych o 1 mln (+1,8% r/r), do 57 mln zł. Przyczyniło się do tego zwiększenie kosztów osobowych, a także kosztów marketingu oraz wsparcia sprzedaży, a także nieznaczny wzrost kosztów działalności funduszy;

- zarówno dochody z lokat jak i pozostałe pozycje nie uległy zmianie względem roku 2020 i osiągnęły poziom odpowiednio 4 mln zł oraz -5 mln zł.

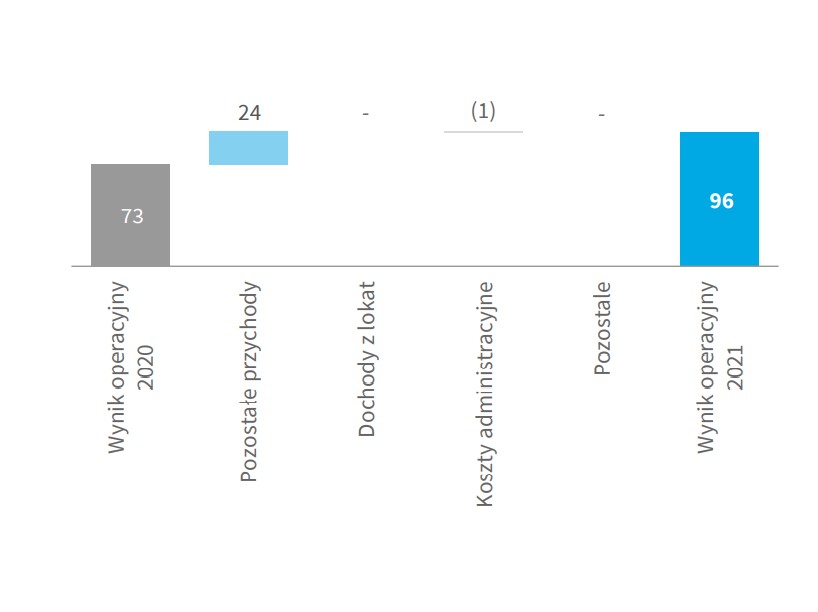

Zysk z działalności operacyjnej segmentu ubezpieczeń emerytalnych (w mln zł)

Kraje bałtyckie

Wynik na ubezpieczeniach z działalności w krajach bałtyckich w 2021 roku wyniósł 200 mln zł, co oznacza spadek o 20 mln zł, tj. 9,1%, w porównaniu z 2020 rokiem.

Na poziom wyniku wpłynęły poniższe czynniki:

- wyższy o 99 mln zł (6,0% r/r) poziom składki zarobionej netto przy jednoczesnym wzroście składki przypisanej brutto. Składka przypisana brutto wyniosła 1 867 mln zł i była wyższa w stosunku do roku poprzedniego o 173 mln zł (+10,2% r/r, +7,7% r/r w walucie funkcjonalnej). Sprzedaż wyższa o 164 mln zł (10,2%) została wygenerowana w ubezpieczeniach majątkowych i pozostałych osobowych głównie na skutek znacznego wzrostu sprzedaży ubezpieczeń majątkowych (+17,4% w walucie funkcjonalnej), komunikacyjnych AC (+6,1% w walucie funkcjonalnej) oraz ubezpieczeń zdrowotnych (+19,6% w walucie funkcjonalnej). Spadek sprzedaży, na skutek utrzymywania się niskich stawek w regionie, odnotowano w ubezpieczeniach komunikacyjnych OC (-4,4% w walucie funkcjonalnej). W ubezpieczeniach na życie sprzedaż wzrosła o 9 mln zł (+11,1% r/r);

- wzrost o 24 mln zł, do 42 mln zł, dochodów z lokat. Przyczyną były przede wszystkim wzrosty na rynkach akcji;

- wyższa o 117 mln zł (12,1% r/r), wartość odszkodowań i świadczeń netto. W poprzednim roku ograniczenia spowodowane pandemią COVID-19 wpłynęły na znaczące obniżenie częstości szkód w ubezpieczeniach komunikacyjnych i na spadek częstości świadczeń wypłacanych z tytułu ubezpieczeń zdrowotnych. W 2021 roku sytuacja powracała do stanu sprzed pandemii – zauważalny był wzrost częstości szkód i średniej szkody. Wskaźnik szkodowości w ubezpieczeniach majątkowych i pozostałych osobowych wzrósł w stosunku do poprzedniego roku o 2,4 p.p. i wyniósł 60,2%. W ubezpieczeniach na życie wartość świadczeń ukształtowała się na poziomie 87 mln zł i była o 26 mln zł wyższa niż w 2020 roku;

- wzrost kosztów akwizycji o 7,6% do wartości 366 mln zł. Dynamika kosztów była skorelowana z dynamiką sprzedaży, współczynnik kosztów akwizycji liczony od składki zarobionej netto wzrósł o 0,3 p.p. i ukształtował się na poziomie 21,0%;

- nieznaczny wzrost kosztów administracyjnych (+0,7% r/r) do poziomu 142 mln zł. Wskaźnik kosztów administracyjnych ukształtował się na poziomie 8,2% i był o 0,4 p.p. niższy w porównaniu do ubiegłego roku.

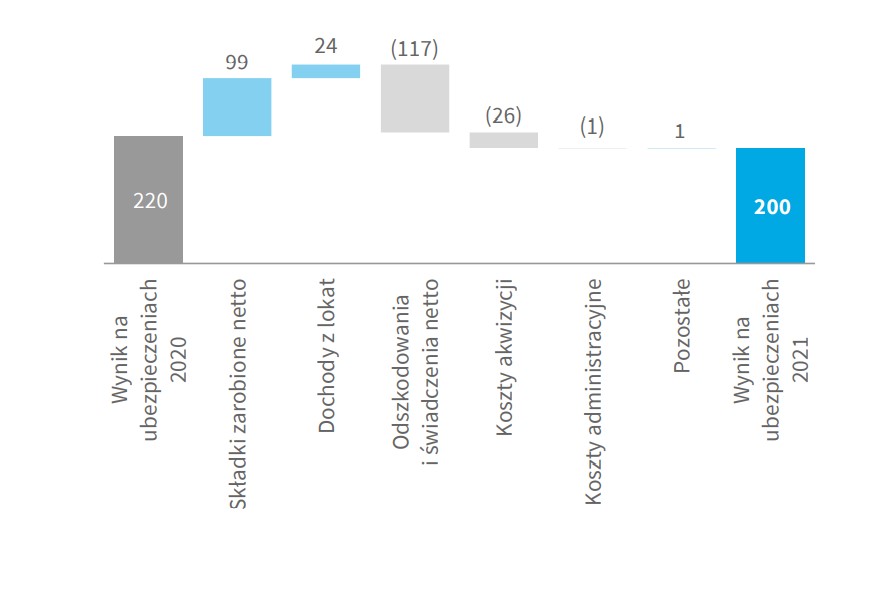

Wynik na ubezpieczeniach segmentu kraje bałtyckie (w mln zł)

Ukraina

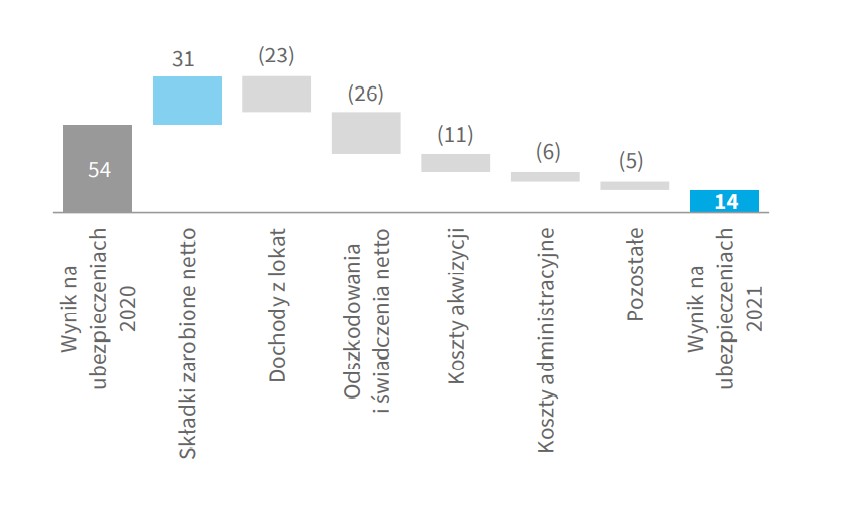

Segment Ukraina zakończył 2021 rok obniżeniem wyniku na ubezpieczeniach o 40 mln zł osiągając poziom 14 mln zł wobec 54 mln zł w 2020 roku. W wyniku segmentu uwzględniono wycenę pakietu akcji PZU Ukraina odkupionego przez PZU od PZU Ukraina Życie (wpływ na wynik: -14 mln zł).

Czynniki wpływające na poziom wyniku segmentu:

- wzrost składki zarobionej netto o 31 mln zł (+15,8% r/r) przy równoczesnym wzroście składki przypisanej brutto. Składka przypisana brutto wyniosła 339 mln zł i wzrosła w stosunku do poprzedniego roku o 48 mln zł (+16,5% r/r, +17,6 w walucie funkcjonalnej). Na sprzedaż w 2020 roku w dużej mierze wpłynęły ograniczenia w przemieszczaniu się wprowadzone w czasie pandemii COVID-19, w efekcie których znacząco spadła wówczas sprzedaż ubezpieczeń turystycznych i pozostałych OC (obowiązkowych przy składaniu wniosku o wizę na wyjazd do Polski), a także w ubezpieczeniach Zielona Karta. W 2021 roku wolumeny sprzedaży w tych produktach wzrosły łącznie o 27,9% w walucie funkcjonalnej, wzrosła także sprzedaż ubezpieczeń komunikacyjnych OC i AC (łącznie o 15,9% r/r w walucie funkcjonalnej). Składka w ubezpieczeniach na życie wzrosła o 13 mln zł (+16,9% r/r);

- spadek o 23 mln zł dochodów z lokat, wartość dochodów z lokat została obciążona w 2021 roku wyceną przeprowadzoną na potrzeby transakcji przeniesienia udziałów PZU Ukraina;

- wzrost do 102 mln zł (+34,2% r/r) wartości odszkodowań i świadczeń netto. W ubiegłym roku ograniczenia w przemieszczaniu się wprowadzone z powodu pandemii COVID-19 znacząco wpłynęły na spadek częstości szkód w ubezpieczeniach komunikacyjnych AC i OC, spadła także częstość szkód w ubezpieczeniach zdrowotnych. W 2021 roku wskaźniki częstości ukształtowały się na poziomach zbliżonych do tych z okresu sprzed pandemii, ponadto na wartość odszkodowań wpłynęły duże szkody w obszarze klienta korporacyjnego. W ubezpieczeniach na życie wartość wypłaconych świadczeń wzrosła o 1 mln zł (+2,9%) w porównaniu do poprzedniego roku. Wskaźnik szkodowości liczony od składki zarobionej netto w ubezpieczeniach majątkowych i pozostałych osobowych wyniósł 47,5%, co oznacza wzrost o 13,9 p.p. w porównaniu do 2020 roku;

- wzrost kosztów akwizycji do 112 mln zł ze 101 mln zł w poprzednim roku (+10,9%). Dynamika kosztów jest skorelowana z dynamiką sprzedaży, jednakże wskaźnik kosztów akwizycji obniżył się o 2,2 p.p. i do 49,3%;

- wzrost kosztów administracyjnych o 6 mln zł (+18,2%), do poziomu 39 mln zł. Współczynnik kosztów administracyjnych liczony od składki zarobionej netto zwiększył się o 0,4 p.p. i wyniósł 17,2%. Wzrost był efektem m.in. wyższych kosztów osobowych w wyniku presji płacowej, a także przyrostu kosztów związanych z działalnością projektową.

Wynik na ubezpieczeniach segmentu Ukraina (w mln zł)

Kontrakty inwestycyjne

W sprawozdaniu skonsolidowanym kontrakty inwestycyjne są ujmowane zgodnie z wymogami MSSF 9.

Wyniki tego segmentu prezentowane są według Polskich Standardów Rachunkowości, co oznacza, że obejmują m.in. składki przypisane brutto, wypłacone świadczenia oraz zmiany rezerw techniczno-ubezpieczeniowych. Kategorie te są eliminowane na poziomie skonsolidowanym.

Składki przypisane brutto pozyskane z kontraktów inwestycyjnych w 2021 nie uległy zmianie w porównaniu do 2020 roku i osiągnęły poziom 33 mln zł.

Dochody z działalności lokacyjnej w segmencie kontraktów inwestycyjnych uległy pogorszeniu w stosunku do ubiegłego roku głównie ze względu na niższą stopę zwrotu z aktywów w produkcie IKZE. Dochody z lokat nie mają przy tym wpływu na wynik segmentu kontrakty inwestycyjne, ponieważ równoważy je zmiana zobowiązań ubezpieczeniowych.

Odszkodowania i świadczenia ubezpieczeniowe wraz ze zmianą stanu innych rezerw techniczno-ubezpieczeniowych netto spadły o 15 mln zł (-40,5% r/r), do 22 mln zł, przede wszystkim wskutek opisanej powyżej różnicy w wyniku z działalności lokacyjnej w produktach unit-linked.

W segmencie kontraktów inwestycyjnych nie jest obecnie prowadzona aktywna akwizycja umów.

Koszty administracyjne spadły do poziomu 2 mln zł (-33,3% r/r), co było konsekwencją malejącego portfela umów w tym segmencie.

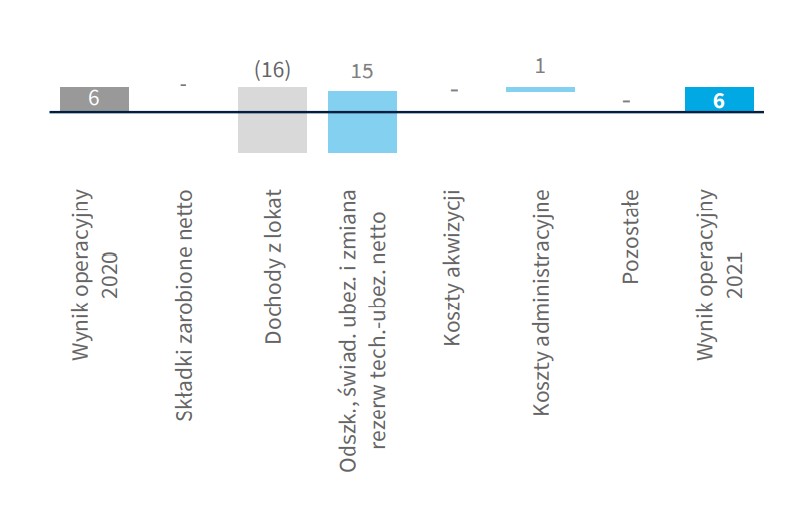

Wynik operacyjny segmentu nie zmienił się w stosunku do poprzedniego roku i wyniósł 6 mln zł.

Wynik z działalności operacyjnej segmentu kontrakty inwestycyjne (w mln zł)

Alternatywne Pomiary Wyników

Poniżej przedstawiono wybrane Alternatywne Pomiary Wyników (APM) w rozumieniu Wytycznych Europejskiego Urzędu Nadzoru Giełd i Papierów Wartościowych (ESMA) nr 2015/1415.

Prezentowane wskaźniki rentowności i sprawności działania, będące standardowymi i powszechnie stosowanymi w analizie finansowej miernikami, niosą w ocenie Zarządu istotne dodatkowe informacje na temat wyników finansowych działalności Grupy PZU. Ich przydatność przeanalizowano pod kątem dostarczanej inwestorom informacji na temat sytuacji finansowej i efektywności finansowej Grupy.

Wskaźniki rentowności

Dla ułatwienia analizy rentowności Grupy PZU wybrano wskaźniki, które w ocenie Zarządu najlepiej tę rentowność opisują.

Rentowność kapitałów własnych (ROE) i rentowność aktywów (ROA) wskazują, do jakiego stopnia Spółka jest w stanie wygenerować zysk przy wykorzystaniu swoich zasobów, czyli kapitału własnego lub aktywów. Są jednymi z najczęściej stosowanych wskaźników w analizie rentowności spółek i grup kapitałowych, bez względu na sektor, w którym działają.

Rentowność kapitałów własnych (ROE) to inaczej stopa zwrotu z kapitału własnego. Pozwala ocenić, w jakim stopniu spółka pomnaża środki powierzone jej przez właścicieli (inwestorów). Jest to stosunek wygenerowanego zysku do posiadanych kapitałów własnych, czyli zasobów finansowych, które pozostają do dyspozycji Grupy na czas nieokreślony i zostały wniesione do przedsiębiorstwa przez jego właścicieli. W przypadku Grupy PZU wartość zysku netto i kapitałów własnych istotnie się różnią w zależności od tego, czy są podawane z wyłączeniem czy też z uwzględnieniem zysków/kapitałów akcjonariuszy mniejszościowych. Dlatego zaprezentowano zarówno rentowność kapitałów (ROE) – przypadające właścicielom jednostki dominującej, jak i rentowność kapitałów (ROE) – skonsolidowane, bez wyłączenia zysków i kapitałów przypadających na akcjonariuszy niekontrolujących.

Rentowność aktywów (ROA) obrazuje ich zdolność do generowania zysków. Wskaźnik ten określa wielkość zysku netto przypadającą na jednostkę źródeł finansowania zaangażowanych w aktywach firmy.

Zwrot z kapitałów własnych przypadający właścicielom jednostki dominującej (PZU) za 2021 rok wyniósł 18,6%. Był jednocześnie o 7,7p.p. wyższy od uzyskanego w poprzednim roku, co wynikało z wyższych wyników na działalności bankowej- w analogicznym okresie ubiegłego roku jednorazowy efekt odpisu z tytułu utraty wartości firmy powstałej w wyniku nabycia Alior Banku (746 mln zł) i Banku Pekao (555 mln zł) oraz niższe niż przed rokiem koszty ryzyka związane z zawiązaniem dodatkowych rezerw na oczekiwane straty kredytowe. Dodatkowo na wyższy zwrot z kapitału własnego miał wpływ osiągnięty w 2021 roku wynik na działalności inwestycyjnej, w związku ze wzrostem wyceny akcji spółki z branży logistycznej w efekcie wejścia na giełdę.

Rentowność aktywów (ROA) Grupy PZU za 2021 rok wyniosła 1,4% i była o 0,7 p.p. wyższa niż w 2020 roku. Przyczynił się do tego w szczególności wzrost wyników na działalności bankowej, w tym:

- niższe koszty ryzyka związane z zawiązaniem w ubiegłym roku dodatkowych rezerw na oczekiwane straty kredytowe;

- jednorazowy efekt z ubiegłego roku odpisu z tytułu utraty wartości firmy powstałej w wyniku nabycia Alior Banku i Banku Pekao oraz odpisu aktywów powstałych w wyniku nabycia Alior Banku (tj. znaku towarowego i relacji z klientami).

| Podstawowe wskaźniki efektywności Grupy PZU | 2017 | 2018 | 2019 | 2020 | 2021 |

| Rentowność kapitałów (ROE) - przypadające jednostce dominującej (uroczniony zysk netto / średni stan kapitałów własnych) x 100% | 21,0% | 22,1% | 21,2% | 10,9% | 18,6% |

| Rentowność kapitałów (ROE) - skonsolidowane (uroczniony zysk netto / średni stan kapitałów własnych) x 100% | 15,3% | 14,6% | 13,5% | 6,1% | 13,0% |

| Rentowność aktywów (ROA) (uroczniony zysk netto / średni stan aktywów) x 100% | 1,9% | 1,7% | 1,5% | 0,7% | 1,4% |

Wskaźniki sprawności działania

Dla ułatwienia analizy efektywności Grupy PZU wybrano wskaźniki, które w ocenie Zarządu najlepiej opisują efektywność w przypadku spółek ubezpieczeniowych i prowadzących działalność bankową. Część wskaźników odnosi koszty prowadzenia działalności ubezpieczeniowej do składek, a więc obrazuje, jaka część składki została przeznaczona na koszty, a jaka na marżę. Dla działalności bankowej wybrano wskaźnik kosztów do dochodów (C/I) jako relacji, która w ocenie Zarządu najlepiej oddaje efektywność tego obszaru działalności. Wszystkie wskaźniki są szeroko stosowane przez inne spółki z analogicznych sektorów, a także przez inwestorów i służą analizie sprawności i zyskowności tych spółek.

Jednym z podstawowych mierników efektywności i sprawności działania firmy ubezpieczeniowej jest wskaźnik mieszany (COR – Combined Ratio), liczony z racji swojej specyfiki dla sektora ubezpieczeń majątkowych i pozostałych ubezpieczeń osobowych (dział II). Jest to stosunek kosztów ubezpieczeniowych związanych z obsługą ubezpieczeń i wypłatą odszkodowań (tj. kosztów odszkodowań, akwizycji i administracji) do składki zarobionej przypadającej na dany okres.

| Wskaźniki sprawności działania | 2017 | 2018 | 2019 | 2020 | 2021 | |

| 1. | Wskaźnik odszkodowań i świadczeń brutto (prosty) (odszkodowania i świadczenia brutto/ składka przypisana brutto) x 100% | 67,3% | 63,8% | 66,5% | 67,5% | 64,3% |

| 2. | Wskaźnik odszkodowań i świadczeń na udziale własnym (odszkodowania i świadczenia netto /składka zarobiona na udziale własnym) x 100% | 70,0% | 65,2% | 68,0% | 67,7% | 67,7% |

| 3. | Wskaźnik kosztów działalności segmentów ubezpieczeniowych (koszty działalności ubezpieczeniowej/składka zarobiona na udziale własnym) x 100% | 21,1% | 21,4% | 22,3% | 22,6% | 23,8% |

| 4. | Wskaźnik kosztów akwizycji segmentów ubezpieczeniowych (koszty akwizycji/składka zarobiona na udziale własnym) x 100% | 14,0% | 14,5% | 15,1% | 15,3% | 16,3% |

| 5. | Wskaźnik kosztów administracyjnych segmentów ubezpieczeniowych (koszty administracyjne/składka zarobiona na udziale własnym) x 100% | 7,2% | 6,9% | 7,2% | 7,4% | 7,6% |

| 6. | Wskaźnik mieszany w ubezpieczeniach majątkowych i pozostałych osobowych (odszkodowania i świadczenia netto + koszty działalności ubezpieczeniowej) / składka zarobiona na udziale własnym x 100% | 89,6% | 87,1% | 88,5% | 88,2% | 89,2% |

| 7. | Marża zysku operacyjnego w ubezpieczeniach na życie (zysk operacyjny / składka przypisana brutto) x 100% | 19,3% | 21,3% | 20,5% | 18,6% | 12,7% |

| 8. | Wskaźnik koszty/dochody - działalność bankowa | 48,0% | 42,3% | 40,8% | 43,4% | 42,2% |

Wskaźnik mieszany Grupy PZU (dla ubezpieczeń majątkowych i pozostałych osobowych) utrzymuje się w ostatnich latach na niskim poziomie, który zapewnia wysoką rentowność.

W 2021 roku wyniósł 89,2% i był o 1,0 p.p. wyższy w porównaniu z 2020 rokiem, na co wpłynął zwłaszcza wyższy wskaźnik kosztów akwizycji w segmencie ubezpieczeń masowych. Był wypadkową wzrostu poziomu kosztów akwizycji w efekcie zmiany mix-u produktów i kanałów sprzedaży, w tym wyższego udziału kanałów multiagencyjnego i bankowego przy niższej składce zarobionej.

Istotnym wskaźnikiem jest także marża zysku operacyjnego w ubezpieczeniach na życie, czyli rentowność ubezpieczeń na życie liczona jako stosunek wyniku z działalności operacyjnej do składki przypisanej brutto. Wskaźnik ten w 2021 roku osiągnął poziom 12,7%, a jego spadek o 5,9 p.p. w porównaniu z 2020 rokiem był związany w szczególności z wyższą szkodowością w segmencie ubezpieczeń grupowych i indywidualnie kontynuowanych. Wynikało to ze wzrostu śmiertelności z powodu pandemii COVID-19.

W przypadku działalności bankowej miernikiem sprawności działania jest wskaźnik kosztów do dochodów, a więc iloraz kosztów administracyjnych i sumy dochodów operacyjnych z wyłączeniem opłaty na BFG, podatku od innych instytucji finansowych oraz zmiany wartości odpisów na oczekiwane straty kredytowe i odpisów z tytułu utraty wartości instrumentów finansowych. Wskaźnik kosztów do dochodów dla działalności bankowej w Grupie PZU w 2021 roku osiągnął 42,2% i spadł w porównaniu z 2020 rokiem o 1,2 p.p. Było to efektem szybciej rosnących dochodów niż kosztów. Wzrost dochodów dotyczył głównie obszaru przychodów prowizyjnych.